En el sexenio del presidente Andrés Manuel López Obrador, los bancos han gozado de grandes beneficios: reportan ganancias históricas que superaron –por primera vez– el billón de pesos; además, nuevos jugadores buscan entrar a competir en el sistema financiero mexicano, y cualquier intento por regular sus utilidades ha sido frenado desde Palacio Nacional.

Un negocio exclusivo –y sumamente lucrativo– que exprimen al máximo los corporativos extranjeros detrás de las instituciones financieras con el mayor número de cuentahabientes en México, así como unos cuantos fondos internacionales y empresarios que figuran en las listas de multimillonarios.

De acuerdo con cifras de la Comisión Nacional Bancaria y de Valores (CNBV), entre 2019 y el primer trimestre de 2024, la banca múltiple sumó ganancias que ascienden a 1.074 billones de pesos, monto histórico para un sexenio, y que casi duplica las utilidades acumuladas en el gobierno de Enrique Peña Nieto.

¿Qué bancos ganan?

Tan solo cinco bancos –tres extranjeros y dos nacionales– acaparan casi el 80% de todas las ganancias de la industria: BBVA México, Banorte, Santander, Citibanamex e Inbursa. Para sus dueños, México es un mercado clave –si no es que el principal– gracias a las desmedidas comisiones que cobran a los clientes, y que están entre las más altas del mundo.

A unos meses de que concluya la administración de López Obrador, el mandatario cumplió con la promesa que hizo a los banqueros al inicio de su administración, con quienes rápidamente limó las asperezas que dejó la campaña presidencial de 2018.

López Obrador en la 82 Convención Bancaria en Acapulco, Guerrero, celebrada en marzo de 2019.

No vamos nosotros a promover desde el Ejecutivo ninguna ley que regule, que fije porcentajes en el cobro de comisiones de los bancos

Un año antes, en el mismo evento, el entonces candidato por la coalición “Juntos Haremos Historia” amenazó con “soltar al tigre” en el supuesto de una intervención en los resultados de las elecciones.

Bancos, el negocio de unos cuantos

Al tiempo que las ganancias de los bancos crecieron exponencialmente bajo la “protección” del gobierno, aunado a un contexto de tasas de interés elevadas, las empresas pagaron dividendos cada vez más lucrativos a sus inversionistas.

EL CEO encontró que, entre 2019 y 2023, los cinco bancos de mayor relevancia en el sistema financiero mexicano distribuyeron 372,189 millones de pesos a sus grupos de control, es decir, el 49% del total de utilidades que generaron.

Entre los beneficiarios aparecen nombres en común, como lo son los administradores de fondos como BlackRock, Vanguard, Fidelity Management and Research, JP Morgan Chase –el banco más grande de Estados Unidos por número de activos– y hasta Norges Bank (el Banco Central de Noruega), entre otros.

También figuran dos de los empresarios más acaudalados del país que incrementaron sus fortunas en la presente administración: Carlos Slim, el hombre más rico de México y principal accionista de Inbursa, y Carlos Hank González, heredero de Banorte, el grupo financiero mexicano más rentable.

Banxico, un factor

Pese a que en los últimos años la economía resintió los estragos causados por la pandemia de covid, los grandes jugadores de la banca múltiple aprovecharon el entorno macroeconómico para mejorar sus resultados, en gran medida debido al manejo de la política monetaria de Banco de México (Banxico) para aminorar el impacto de la inflación en los bolsillos de la población.

Eduardo López,

Fue un periodo de tasas de interés históricamente altas, y por ende, de mayor rentabilidad para los bancos. También le han apostado a la digitalización y han tomado varias decisiones de operación eficientes

Banxico recortó el pasado 8 de agosto la tasa de referencia para situarla en 10.75%; no obstante, el mercado estima que la mantendrá en un nivel alto hasta que disminuyan las presiones causadas por la inflación subyacente, utilizada por los economistas para identificar de forma más precisa la evolución de los precios al consumidor.

BBVA México

La filial mexicana de BBVA repatrió 158,190 millones de pesos –en forma de dividendos– a su controladora, el banco español Banco Bilbao Vizcaya Argentaria. Dicha cifra equivale al 45% de todas las utilidades de BBVA México en el mismo lapso.

La matriz española poseía –hasta diciembre del año pasado– una participación directa del 99.98% en la sociedad Grupo Financiero BBVA México, S.A. de C.V., que a su vez agrupa otros negocios: el banco mexicano, una casa de bolsa, una operadora de fondos de inversión, pensiones, de seguros y un segmento de administración de activos.

Para el corporativo, el negocio bancario en México aporta alrededor del 50% de las ganancias totales a nivel global.

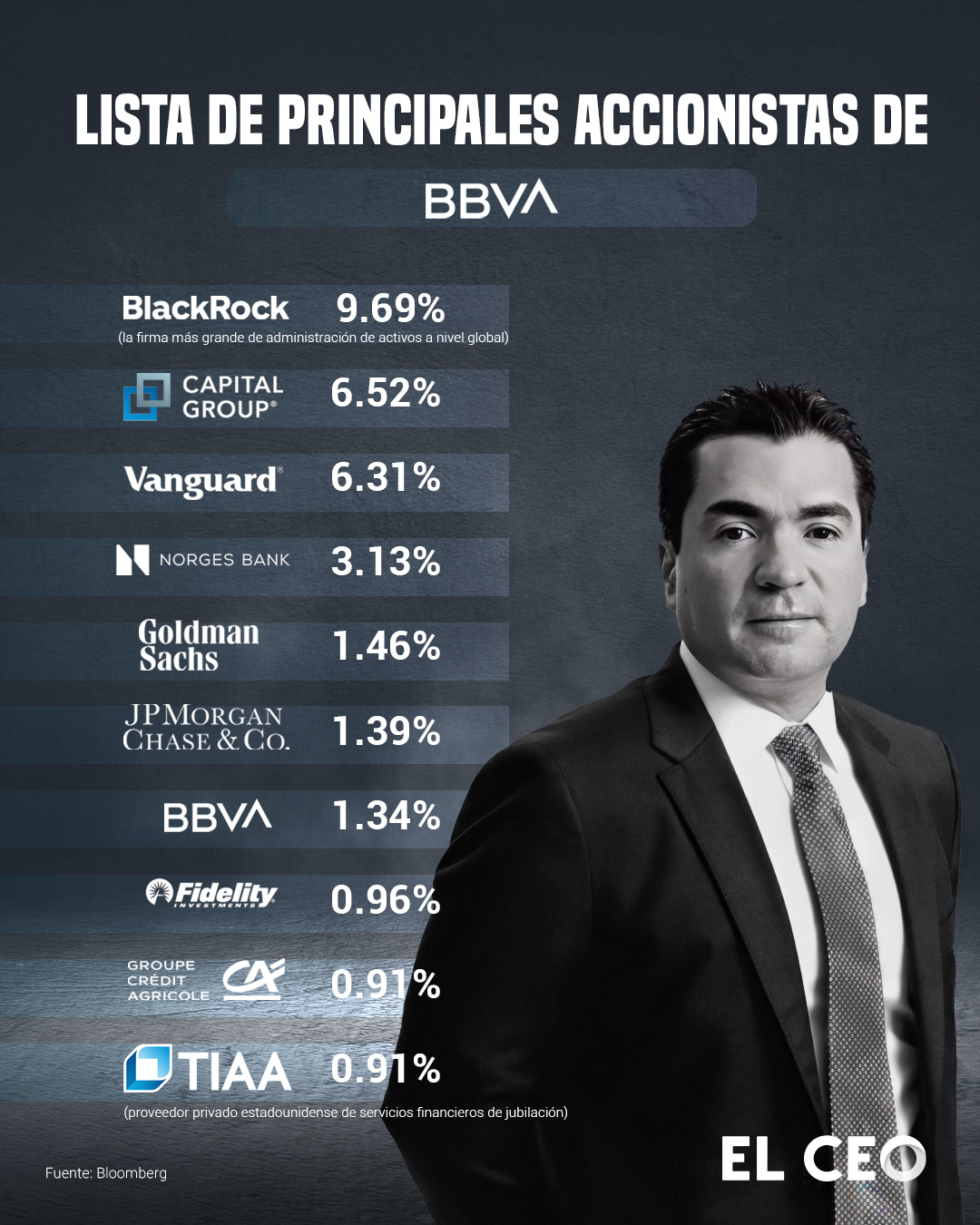

Quienes han sacado réditos de las utilidades son grandes fondos que, según Bloomberg, están en el top 10 de accionistas de la matriz española. Es necesario precisar que estos datos sólo muestran a inversionistas con una participación pública en acciones que circulan en el mercado bursátil.

Banorte

Grupo Financiero Banorte distribuyó –en cinco años del actual gobierno– 90,129 millones de pesos a sus inversionistas.

Aunque la compañía no desglosa en sus reportes financieros quiénes controlan más del 10% del capital social, se estima que la familia Hank posee el control del banco con una participación que oscila entre el 12% y el 15% del capital.

Santander México

La filial mexicana de Santander facturó 127,282 millones de pesos entre 2019 y 2023. En ese periodo, repatrió 70,305 millones de pesos de las utilidades, monto que equivale al 55% de las ganancias reportadas.

En mayo de 2023, Banco Santander México deslistó sus acciones de la Bolsa Mexicana de Valores (BMV), luego de que su matriz lanzó una Oferta Pública de Adquisición (OPA) para comprar las acciones en manos del público inversionista. De esta forma, el corporativo español actualmente posee el 99.9% del capital social.

¿Quiénes reciben sus ganancias?

Citibanamex

El banco más longevo de México pagó dividendos por 43,619 millones de pesos en el periodo referido a su grupo controlador, Citigroup. La compañía estadounidense es dueña de Banamex desde que lo adquirió en el año 2001.

Actualmente, Citi busca separar sus operaciones de banca de consumo, pequeñas y medianas empresas en México a través de una Oferta Pública Inicial (OPI) en la bolsa que se llevaría a cabo en el transcurso de 2025.

Grupo Financiero Inbursa

El caso del brazo financiero del magnate Carlos Slim Helú es particular, dado que la última vez que pagó dividendos a los accionistas fue en 2019 por un monto de 9,946 millones de pesos.

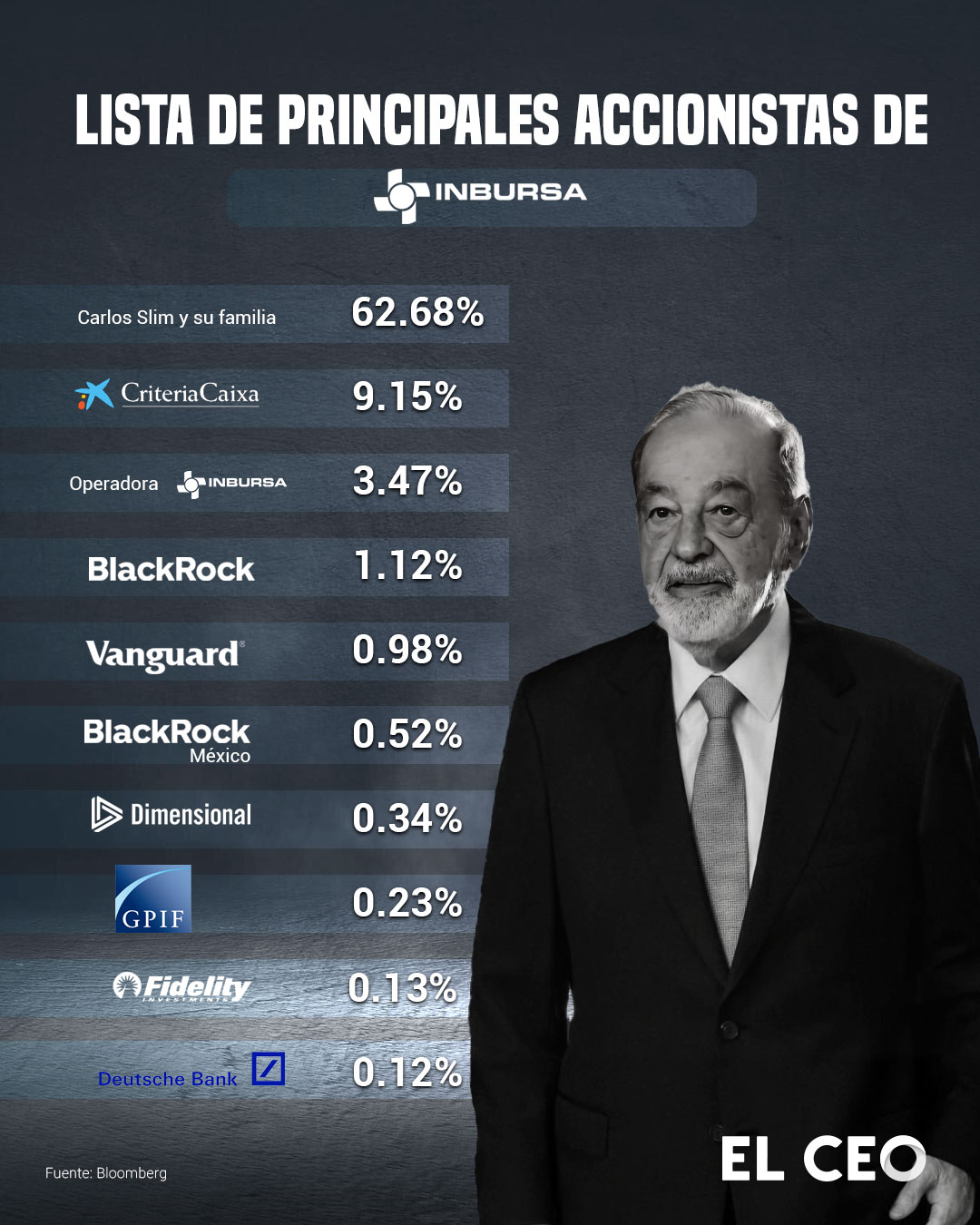

Slim Helú y miembros de su familia son dueños de una participación de 62.68% en Grupo Financiero Inbursa. Sus hijos Carlos, Marco Antonio y Vanessa Paola Slim Domit aparecen como beneficiarios de más del 10% de la empresa.

¿Cuánto reinvierten los bancos en México?

Aunque la mayor parte de las ganancias se repatrian al extranjero, la banca múltiple ocupa el primer lugar en reinversión de las utilidades, entre todas las ramas económicas. Ante los resultados extraordinarios de los últimos años, todo apunta a que los bancos finalizarán el sexenio con una cifra récord de reinversión.

Entre 2019 y el primer trimestre de 2024, dicho monto suma 27,431 millones de pesos, cifra que solo es superada por la reportada durante la administración de Vicente Fox.

Para dimensionar la relevancia del sector, en los primeros tres meses de este año, la banca múltiple aportó casi el 25% de toda Inversión Extranjera Directa (IED) que captó México en dicho periodo, de acuerdo con datos de la Secretaría de Economía (SE).

La misma dependencia señala que los bancos con mayor IED en el sector son: Citibanamex, BBVA y el banco canadiense Scotiabank, que ocupa el sexto lugar entre los bancos con las mayores utilidades durante el primer gobierno de la autodenominada “Cuarta Transformación”.

AMLO protege a los bancos… y llegan más

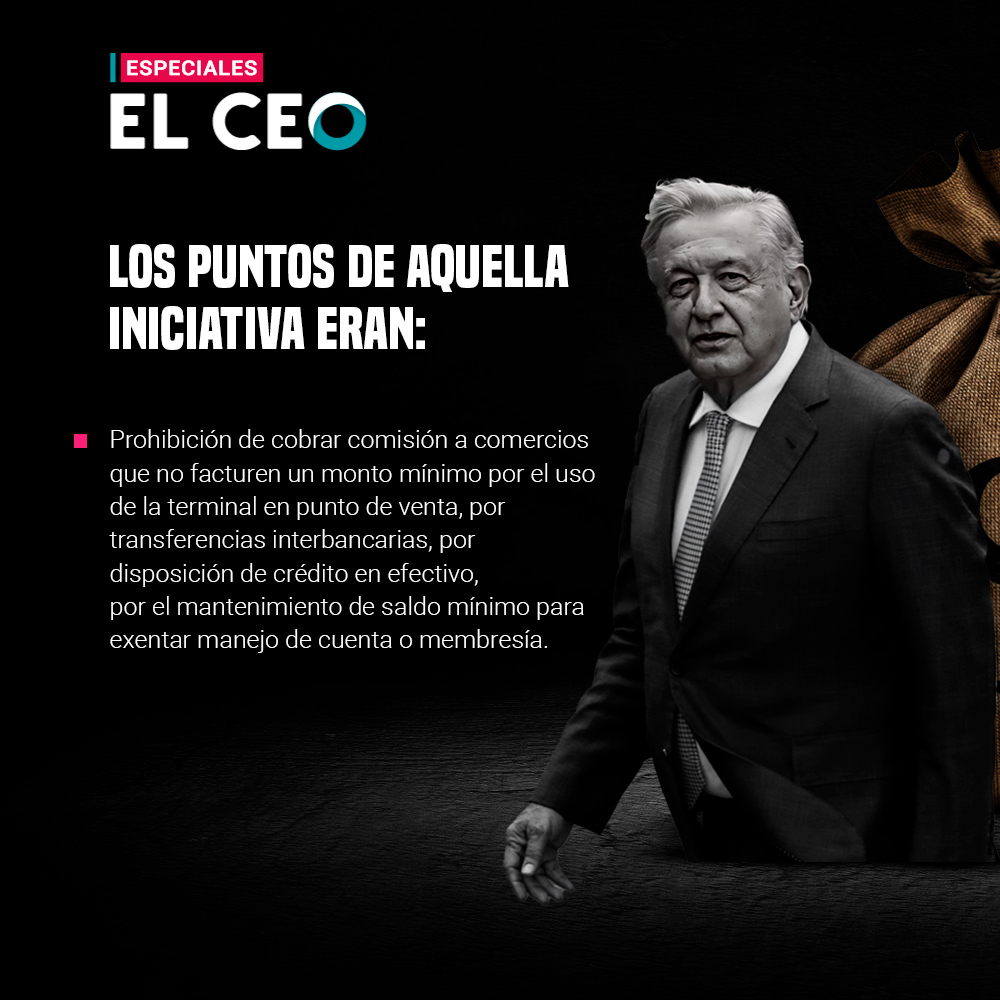

El presidente López Obrador blindó cualquier intento de intervención del gobierno para regular las comisiones que cobran los bancos. Días antes de que iniciara su gobierno, en noviembre de 2018, el legislador Ricardo Monreal presentó una iniciativa en el Senado que fue rápidamente bloqueada por el mandatario.

El senador Monreal no desistió y buscó –sin éxito– la admisión de dicha iniciativa en 2020, luego en 2021, y finalmente en 2022.

¿Por qué no cambiar las reglas del juego para la banca múltiple?

López Obrador declaró ante los banqueros que “el tener más bancos en el sistema financiero ofrece mejores condiciones a los clientes”. En sus propias palabras, esto permitiría disminuir el cobro de las comisiones, una de las principales fuentes de utilidad de la banca.

No fue así.

Para 2023, las comisiones de la banca, que integran el cobro por anualidad, mantenimiento, administración o cancelación de servicios y productos financieros, ya habían alcanzado niveles récord.

Nuevas autorizaciones

Las autoridades financieras del país, en cambio, han dado facilidades para la constitución de más bancos, comenzando con la autorización de Bineo (el banco digital de Banorte).

La Comisión Nacional Bancaria y de Valores (CNBV) tiene sobre la mesa las solicitudes de Nu Bank, Konfío, Plata, la financiera ION y Masari Casa de Bolsa, que se espera sean aprobadas entrado el gobierno de Claudia Sheinbaum Pardo. A estas se suma la de Mercado Pago, que presentaría la solicitud tan pronto como este mes.

No obstante, las ganancias que suele presumir el mandatario distan con la realidad de todo el sector. Si bien unos cuantos jugadores contabilizan utilidades extraordinarias, en este sexenio también estallaron las quiebras de Accendo Banco y Banco Ahorro Famsa, la salida de American Express del país, mientras que otras instituciones –de los 50 bancos que actualmente operan en el país– batallan para alcanzar la rentabilidad.

En marzo pasado, Sheinbaum, al igual que lo hizo su mentor político, prometió a los representantes de este lucrativo negocio mantener los beneficios para la banca. Por lo pronto, los analistas señalan que esa promesa se cumplirá.